Вложения нерезидентов в ноты Нацбанка возобновили рост

С начала февраля показатель увеличися с 50 млрд тенге до 67 млрд тенге

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

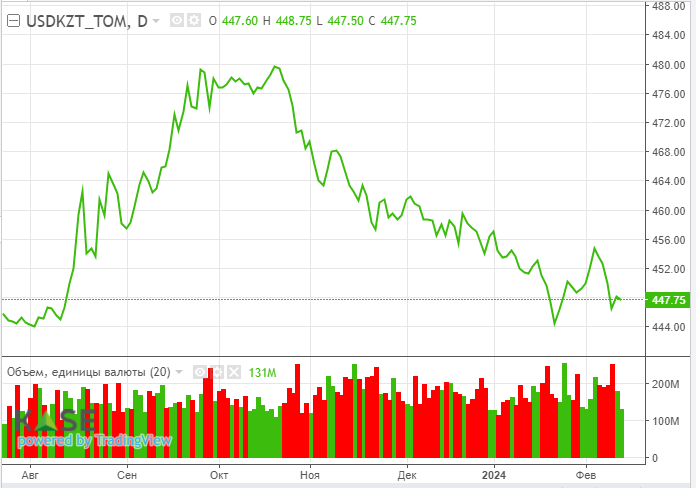

После четырёх сессий укрепления подряд на торгах вторника нацвалюта продемонстрировала коррекционное ослабление, несмотря на высокие цены на нефть и приближение старта февральского налогового периода. По итогам дня средневзвешенный курс по паре USDKZT вырос до отметки 447,92 тенге за доллар (+1,12 тенге) при низком объёме торгов – 130,7 млн долларов (-50,7 млн долларов). Ослабление курса при таком объёме торгов может сигнализировать о снижении предложения инвалюты на рынке.

На текущей утренней сессии пара USDKZT (10:30 ALA) торгуется на уровне 447,05 тенге за доллар.

Диаграмма 1. Курс USDKZT:

Денежный рынок

Индикативные ставки рынка во вторник продемонстрировали разностороннюю динамику при низких объёмах торгов (597 млрд тенге). Средневзвешенная ставка репо «овернайт» выросла до 14,38% годовых (+24 б.п.), тогда как ставки однодневного валютного свопа упали до уровня 8,89% годовых (-10 б.п.). В то же время на депозитном аукционе НБРК было размещено 997 млрд тенге (100% спроса) под 15,25% годовых. На этом фоне отрытая позиция продолжает расти, достигнув отметки 5,5 трлн тенге чистой задолженности перед рынком.

Фондовый рынок

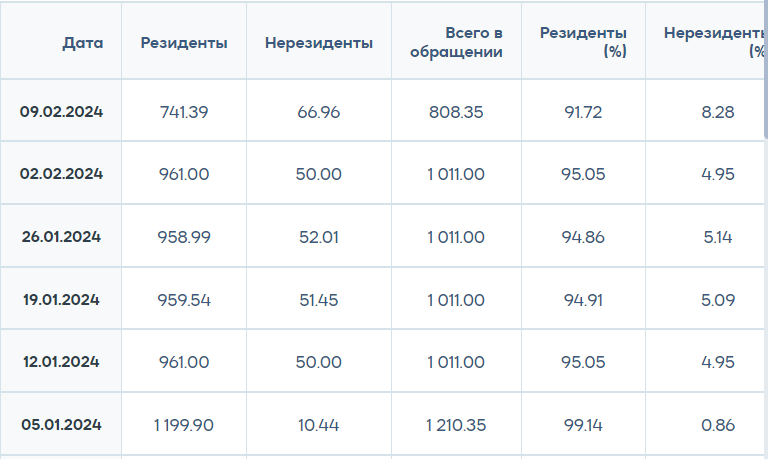

Индекс KASE во вторник вырос до 4 487,90 пункта (+1,2%). Покупки происходили широким фронтом: 8 из 9 инструментов индекса завершили день в «зеленой» зоне. При этом наибольший спрос, как и днём ранее, отмечался в акциях банковского сектора – БЦК (+4,8%) и Народного Банка (+2,2%), а также Kcell (+2,2%) и KEGOC (+1,3%). Приток ликвидности на рынок мог стимулироваться использованием остатков средств после IPO Air Astana. Из опубликованной статистики отметим, что за январь объём торгов акциями на KASE составил 13,8 млрд тенге (-27,3% г/г), в то время как вложения нерезидентов в ноты НБРК возобновили рост (с начала февраля выросли с 50 млрд тенге до 67 млрд тенге).

Диаграмма 2. Доля владения нот НБРК нерезидентами:

Мировой рынок

Основные фондовые индексы США во вторник показали падение в пределах 1,4-1,8% на фоне публикации неблагоприятного отчета по инфляции. Хотя потребительские цены в январе замедлились до 3,1% по сравнению с 3,4% в декабре, они превысили прогнозы аналитиков, ожидавших показатель на отметке 2,9%. Эти данные усилили сомнения в том, что Федрезерв сможет несколько раз снизить процентную ставку в этом году (такие ожидания являлись ключевым фактором роста рынка). На этом фоне индекс доллара достиг пика за последние три месяца в 105,0 пунктов (+0,76%), а доходность 10-летних гособлигаций США выросла до максимума с конца ноября 2023 года в 4,33% годовых (с показателя 4,18% днём ранее).

Нефть

По итогам торгов вторника цена нефти Brent выросла на 0,8% и составила 82,7 доллара за баррель. С одной стороны, перемирие в секторе Газа ещё не достигнуто, а с другой – ОПЕК оставила без изменений прогноз, согласно которому мировой спрос на нефть в 2024 и 2025 годах будет расти относительно высокими темпами. Кроме того, Международное энергетическое агентство отмечает хорошую дисциплину в выполнении договоренностей о сокращении добычи нефти странами ОПЕК. Однако МЭА предостерегает организацию от дальнейшего снижения добычи, поскольку это может привести к ускорению инфляции.

Российский рубль

Спрос и предложение на инвалюту на Московской бирже были сбалансированными, что обусловило сохранение средневзвешенного курса USDRUB на одном уровне с торгами понедельника – на отметке 91,30 рубля за доллар. При относительно благоприятном фоне (рост цен на нефть, улучшение профицита счета текущих операций в январе до 6,4 млрд долларов с показателя в 5,4 млрд долларов в январе 2023 года) такая динамика могла быть обусловлена выжидательной позицией в преддверии пятничного заседания совета директоров Банка России по ключевой ставке.